Viele Eltern fragen sich: Kindergeld oder Kinderfreibetrag – was lohnt sich mehr? In diesem Beitrag erfahren Sie, welche steuerlichen Vorteile und Steuertipps auf Sie warten und worauf es im Jahr 2025 für Eltern besonders zu achten gilt.

Inhaltsverzeichnis

- Kindergeld 2025 auf einen Blick

- Kinderfreibetrag verstehen: So profitieren Sie als Eltern

- Kindergeld oder Kinderfreibetrag – was ist günstiger?

- Weitere Steuervorteile für Familien

- FAQs zu Kindergeld oder Kinderfreibetrag

Kindergeld 2025 auf einen Blick

Wie hoch ist das Kindergeld 2025?

Die Höhe des Kindergeldes war bis einschließlich 2022 abhängig von der Anzahl der Kinder. Nicht für jedes Kind wurde der gleiche Betrag überwiesen. Seit Anfang 2023 wurde dies nun geändert und Sie erhalten für jedes Ihrer Kinder den gleichen monatlichen Betrag von 250 Euro, ab 2025 erhöht sich dieser Betrag auf 255 Euro.

Tipp: Über Höhe und Auszahlungsdauer des Kindergeldes finden Sie in unserem Steuerlexikon noch weitere Informationen.

Kindergeld wird immer nur an einen Elternteil gezahlt. Wenn Sie als Eltern getrennt leben, erhält derjenige Elternteil das Geld, bei dem das Kind die meiste Zeit lebt.

Voraussetzungen für Kindergeldanspruch

Kindergeld oder der Kinderfreibetrag steht allen Eltern oder Erziehungsberechtigten zu, die ihren Wohnsitz oder Lebensmittelpunkt in Deutschland haben. Sie erhalten Kindergeld für

- leibliche Kinder

- Kinder Ihres:r Ehepartners:in

- adoptierte Kinder

- Enkelkinder, wenn Sie mit ihnen zusammenleben

- Pflegekinder (unter bestimmten Voraussetzungen)

Voraussetzungen

Der Anspruch besteht jedoch nur unter bestimmten Voraussetzungen und bis zu einem gewissen Alter des Kindes. In folgenden Situationen haben Sie Anspruch auf Kindergeld:

- Ihr Kind ist minderjährig.

- Ihr Kind ist volljährig, unter 21 Jahre und arbeitslos bzw. arbeitssuchend oder sucht einen Ausbildungsplatz.

- Ihr Kind ist volljährig, unter 25 Jahre und befindet sich noch Ausbildung oder studiert.

- Ihr Kind ist volljährig, unter 25 Jahre und befindet sich in einer Übergangszeit z.B. zwischen Schulabschluss und Ausbildungsbeginn, wenn diese maximal 4 Monate beträgt.

- Ihr Kind ist volljährig, unter 25 Jahre und leistet ein Freiwilliges Soziales Jahr, einen Bundesfreiwilligen-Dienst oder ähnliches.

- Bei Ihrem Kind trat vor dessen 25. Geburtstag eine Behinderung auf und es kann nicht selbst für den Unterhalt aufkommen.

Bei Kindern ohne gesundheitliche Einschränkungen endet der Anspruch auf Kindergeld zum aller spätesten Zeitpunkt mit dem 25. Geburtstag.

Wichtig: Seit 2016 muss der Kindergeldkasse die Steueridentifikationsnummer der Eltern und des Kindes bekannt sein.

Wie beantrage ich Kindergeld?

Um Kindergeld oder den Kinderfreibetrag zu erhalten, müssen Sie einen schriftlichen Antrag bei der Familienkasse Ihrer zuständigen Agentur für Arbeit beantragen.

Hier finden Sie das dazu notwendige Antragsformular der Arbeitsagentur.

Bei Neugeborenen haben Sie die Möglichkeit, Ihren Antrag online über Ihr gültiges ELSTER-Zertifikat zu stellen. Ansonsten muss er handschriftlich unterschrieben eingereicht werden.

Tipp: Kindergeld kann rückwirkend bis zu 6 Monate beantragt werden.

▶ Jetzt Video anschauen: Kindergeld und Kinderfreibetrag einfach erklärt

Datenschutzhinweis

Erst wenn Sie auf den Play-Button dieses Videos klicken wird dieses Video aktiv von YouTube geladen, dabei werden Daten von Ihnen zu YouTube übertragen.

Bitte beachten Sie die Datenschutzhinweise von YouTube sowie unsere Datenschutzerklärung.

Kinderfreibetrag verstehen: So profitieren Sie als Eltern

Als Eltern steht Ihnen entweder Kindergeld oder der Kinderfreibetrag zu, die Voraussetzungen sind in beiden Fällen die gleichen. Zu Vereinfachungszwecken müssen Sie in beiden Fällen zunächst den normalen Kindergeldantrag stellen und erst später wird überprüft, ob womöglich der Kinderfreibetrag günstiger wäre.

Wie hoch ist der Kinderfreibetrag 2025?

Der Kinderfreibetrag beträgt 2025 9.600 Euro pro Kind, er setzt sich folgendermaßen zusammen:

- Kinderfreibetrag für das Existenzminimum: 6.672 Euro

- Freibetrag für Betreuung, Erziehung und Ausbildung: 2.928 Euro

Im Gegensatz zum Kindergeld steht beim Kinderfreibetrag jedem Elternteil die Hälfte des Betrages zu. Leben Sie als Eltern getrennt, erhalten Sie beide den halben Freibetrag in Höhe von 4.800 Euro.

Im Jahr 2024 lag der Kinderfreibetrag bei 9.540 Euro pro Kind und im Jahr 2023 bei 8.952 Euro. Informieren Sie sich weiter über die Entwicklung des Kinderfreibetrags in den vergangenen Jahren.

Kann der Kinderfreibetrag übertragen werden?

Sofern Sie als Eltern getrennt leben oder geschieden sind, steht Ihnen der Freibetrag grundsätzlich je zur Hälfte zu. Allerdings können Sie beantragen, dass der Betrag des anderen Elternteils auf Sie selbst übertragen wird. Dies ist möglich, wenn Ihr:e Ex-Partner:in den Verpflichtungen zum Kindesunterhalt nicht ausreichend nachkommt oder diese:r mangels Leistungsfähigkeit nicht unterhaltspflichtig ist und keine Leistungen nach dem Unterhaltsvorschussgesetz gezahlt werden.

Der Freibetrag kann auch auf Großeltern oder ein Stiefelternteil übertragen werden, wenn das Kind dort in den Haushalt aufgenommen wurde. In diesen Fällen ist die Zustimmung der Eltern erforderlich.

Kindergeld oder Kinderfreibetrag – was ist günstiger?

Sie erhalten entweder das Kindergeld oder den Kinderfreibetrag, eine Kombination ist nicht möglich. Die Entscheidung zwischen den Alternativen müssen Sie glücklicherweise nicht selbst treffen.

Sobald Anspruch auf Kindergeld besteht, führt das Finanzamt automatisch eine Günstigerprüfung durch und ermittelt, welche der beiden Möglichkeiten für Sie zum besseren Ergebnis führt.

Fällt die Entscheidung auf den Kinderfreibetrag, wird der Steuervorteil mit dem bereits ausgezahlten Kindergeld verrechnet. In der Regel profitieren nur Eltern mit höheren Einkommen von dem Kinderfreibetrag.

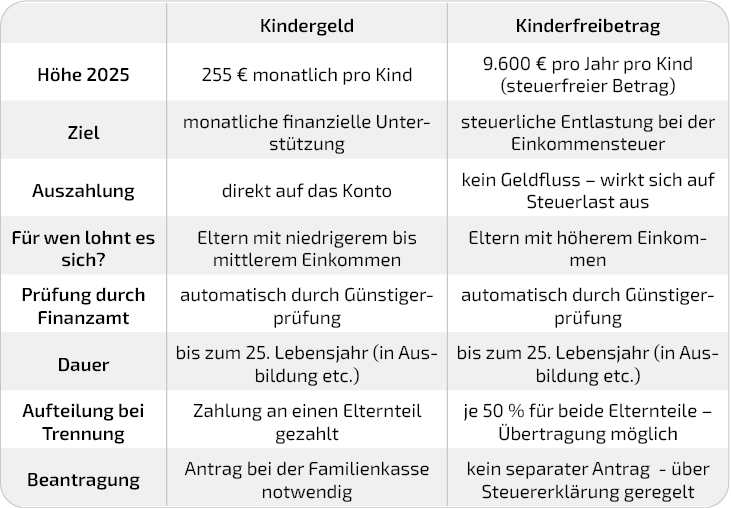

Zusammenfassung als Tabelle

In dieser Tabelle werden die Unterschiede zwischen Kindergeld und Kinderfreibetrag nochmal zusammengefasst und gegenübergestellt.

Weitere Steuervorteile für Familien

Als Familie können Sie von weiteren Steuervorteilen profitieren und bestimmte Kosten steuerlich geltend machen.

- Für Kinder, die das 14. Lebensjahr noch nicht vollendet haben, können Sie 80 % Ihrer Kinderbetreuungskosten bis maximal 4.800 € absetzen.

- Solange sich Ihr volljähriges Kind noch in der Berufsausbildung befindet und auswärts untergebracht ist, können Sie einen jährlichen Ausbildungsfreibetrag in Höhe von 1.200 Euro (ab 2023) beantragen.

- Wenn Sie Ihr Kind direkt nach der Geburt selbst betreuen und infolgedessen weniger Arbeiten, haben Sie Anspruch auf Elterngeld.

Extratipp: Entlastungsbetrag für Alleinerziehende

Wenn Sie als Alleinerziehende:r Mutter oder Vater Ihr Kind im eigenen Haushalt erziehen, erhalten Sie weitere finanzielle Unterstützung vom Staat durch den Entlastungsbetrag für Alleinerziehende in Höhe von 4.260 Euro. Für das zweite und jedes weitere Kind erhalten Sie nochmal 240 Euro zusätzlich.

Der Entlastungsbetrag wird von der Summe Ihrer steuerpflichtigen Einkünfte abgezogen und reduziert damit Ihre Steuerlast.

Weiter Informationen finden Sie in unserem Blogbeitrag: „Entlastungsbetrag für Alleinerziehende – alles Wichtige im Überblick.“.

FAQs zum Thema Kindergeld und Kinderfreibetrag

Wann habe ich Anspruch auf Kindergeld oder Kinderfreibetrag?

Sie haben Anspruch auf Kindergeld oder Kinderfreibetrag, wenn Sie Ihren Wohnsitz oder Lebensmittelpunkt in Deutschland haben. Die finanzielle Unterstützung wird für alle minderjährigen Kinder oder volljährigen Kinder in Ausbildung oder im Studium gezahlt.

Ist Kindergeld oder Kinderfreibetrag günstiger für mich?

Beim Kindergeld erhalten Sie ab dem Jahr 2025 für jedes Kind jeweils 255 Euro monatlich.

Der Kinderfreibetrag liegt im Jahr 2025 bei 9.800 Euro pro Jahrfür ein Kind, wobei jedem Elternteil der halbe Betrag zusteht. In der Regel profitieren Eltern mit höherem Einkommen vom Kinderfreibetrag.

Praktisch: Das Finanzamt führt automatisch eine Günstigerprüfung durch und ermittelt, welche Variante für Sie vorteilhaft ist. Das bedeutet, dass Sie sich selbst gar keine Entscheidung treffen müssen.

Gibt es für Eltern noch weitere Steuervorteile?

Ja, neben Kindergeld oder Kinderfreibetrag können Sie als Eltern noch von folgenden Erleichterungen finanziell profitieren:

- Steuerliche Berücksichtigung von 80 % Ihrer Kinderbetreuungskosten bis 4.800 Euro pro Kind

- Beantragung des Ausbildungsfreibetrags in Höhe von 1.200 Euro

- Elterngeld, insofern Sie Ihr Kind nach der Geburt selbst betreuen

- Entlastungsbetrag für Alleinerziehende in Höhe von 4.260 Euro

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetenten und persönlichen Ansprechpartner:innen rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Quellenangaben: