Statistiken vom Bundesfinanzministerium bestätigen, was viele Steuerzahler schon längst vermuten: Viele Steuerbescheide der Finanzämter sind falsch. Lesen Sie in diesem Blogbeitrag, wie Sie Ihren Steuerbescheid richtig prüfen.

Inhaltsverzeichnis

- Wofür gibt es den Steuerbescheid?

- Woher bekommt man den Steuerbescheid?

- Prüfung des Steuerbescheids – Schritt für Schritt

- Wann ist Einspruch nötig?

- Steuerbescheid von Steuerexperten:innen prüfen lassen?

Wofür gibt es den Steuerbescheid?

Steuern werden grundsätzlich durch einen Steuerbescheid festgesetzt. Das bedeutet, dass mit diesem Schreiben Ihr Steuerergebnis festgelegt wird. Es gibt drei Möglichkeiten:

- Sie erhalten eine Steuerrückerstattung.

- Sie müssen eine Steuernachzahlung leisten.

- Weder noch, Ihr Ergebnis beträgt 0 Euro.

Das Steuerergebnis wird anhand Ihrer abgegebenen Steuererklärung vom Finanzamt berechnet.

Hinweis: Handelt es sich um einen vorläufigen oder teilweise vorläufigen Steuerbescheid, stehen noch Entscheidungen beispielsweise vom Bundesfinanzhof aus. Durch den Vorläufigkeitsvermerk bleiben die genannten Punkte offen und können gegebenenfalls nach der Entscheidung noch geändert werden.

Woher bekommt man den Steuerbescheid?

Ihren Steuerbescheid erhalten Sie automatisch, nachdem Sie Ihre Steuererklärung beim Finanzamt eingereicht haben. Es ist keine gesonderte Beantragung mehr notwendig.

Die Finanzämter müssen bei der Bearbeitung Ihrer Steuererklärung eine Frist von maximal 6 Monaten einhalten, in der Regel dauert es jedoch nur 6-8 Wochen bis der Steuerbescheid verschickt wird.

Tipp: Je näher Sie der Abgabefrist kommen, desto höher ist die Auslastung in den Finanzämtern und desto länger die Bearbeitungszeit. Geben Sie Ihre Steuererklärung am besten schon zwischen März und Mai ab, um die Bearbeitungszeit zu verkürzen.

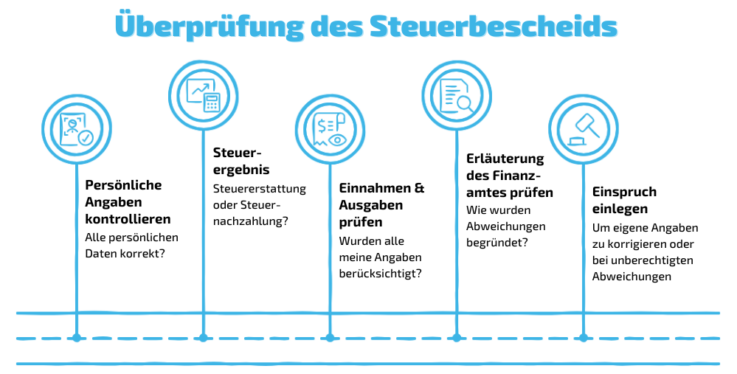

Prüfung des Steuerbescheids – Schritt für Schritt

Laut einer Studie des Bundesrechnungshofes ist etwa jeder dritte Steuerbescheid fehlerhaft. Von mehr als vier Millionen Einsprüchen waren knapp zwei Drittel erfolgreich. Deswegen sollten Sie Ihren Steuerbescheid unbedingt überprüfen, sobald Sie diesen erhalten haben.

Steuerbescheide sind mehrseitige Dokumente, die immer ähnlich aufgebaut sind. Dementsprechend müssen Sie einfach unsere Anleitung befolgen.

Hinweis: Bei zusammenveranlagten Ehepaaren sieht der Steuerbescheid etwas anders aus, da beide Einkommen einzeln aufgelistet werden. Sie sollten trotzdem die gleichen Punkte überprüfen.

1. Persönliche Angaben

Auf der ersten Seite des Bescheids werden Ihre persönlichen Angaben, wie Steuer-ID, Name, Adresse und Bankdaten angegeben. Kontrollieren Sie diese Informationen nochmal genau, es kann sich auch hier bereits ein Tippfehler einschleichen.

Des Weiteren folgen auf dieser Seite folgende Angaben:

- Angaben zum zuständigen Finanzamt

- Steuerart

- Kirchenzugehörigkeit

2. Ergebnis und Art der Festsetzung

Auf der ersten Seite des Steuerbescheids steht Ihr Steuerergebnis. Das ist natürlich erstmal die interessanteste Information des Schreibens.

Die Höhe der zu zahlenden und der bereits gezahlten Einkommensteuer können Sie der Tabelle auf der ersten Seite entnehmen. Steht in der letzten Zeile dieser Tabelle „mithin sind zu viel entrichtet“, können Sie sich freuen – Sie erhalten eine Steuerrückerstattung.

Tipp: Überprüfen Sie in jedem Fall, auch bei einer Steuerrückerstattung, ob das Ergebnis des Finanzamtes mit Ihrem vorläufigen Ergebnis übereinstimmt. Wenn es hier Abweichungen gibt, sollten Sie den Bescheid umso genauer prüfen.

Außerdem wird mit dem Steuerergebnis auch die Art der Festsetzung bekannt gegeben. Hieraus können Sie entnehmen, ob es sich um einen (teilweise) vorläufigen oder endgültigen Steuerbescheid handelt.

Auch kann ein Steuerbescheid unter dem Vorbehalt der Nachprüfung ergehen; das bedeutet, dass das Finanzamt noch eine Überprüfung für erforderlich hält, die zu einer späteren Änderung führen kann.

3. Einnahmen und Werbungskosten

Darunter werden vom Finanzamt Ihre Einnahmen und Werbungkosten aufgezeigt. Hier können Sie also prüfen, ob das Finanzamt alle Angaben aus Ihrer Steuererklärung berücksichtigt hat. Diese Auflistung muss auf jeden Fall sorgfältig geprüft werden.

Sie können dem Steuerbescheid weiter die Summe der Einkünfte, den Gesamtbetrag der Einkünfte, Freibeträge und die Höhe des zu versteuernden Einkommens entnehmen.

4. Erläuterungen vom Finanzamt

Anschließend teilt das Finanzamt mit, wenn und wie es von Ihren Angaben abgewichen ist und bis wann Sie gegen den Bescheid Einspruch einlegen können. Lesen Sie diese Erläuterungen sehr aufmerksam, um eventuelle Streitpunkte korrekt klären zu können.

Auf dieser Seite wird Ihnen außerdem mitgeteilt, ob Sie noch Dokumente oder Belege nachreichen müssen.

Hinweis: Ist ein Steuerbescheid nur vorläufig, müssen Sie hinsichtlich der betreffenden Punkte noch nichts unternehmen.

Wann ist Einspruch nötig?

Grundsätzlich gibt es zwei Möglichkeiten, weshalb man Einspruch einlegen sollte, diese werden in den beiden nachfolgenden Absätzen erläutert.

Wichtig: Nach Erhalt des Steuerbescheides haben Sie nur eine Frist von einem Monat, um Einspruch einzulegen. Beachten Sie unbedingt auch das Datum, welches der Bescheid trägt.

Eigene falsche oder unvollständige Angaben

Falls Ihnen bei der Prüfung des Bescheids eigene Fehler auffallen, können Sie auch diese mit dem Einspruch abändern. Das gleiche gilt, falls Sie bei der Erstellung Ihrer Steuererklärung Kosten vergessen haben und diese nachträglich noch angeben möchten.

Tipp: Wenn Sie die Abgabefrist für Ihre Steuererklärung nicht einhalten können, geben Sie die Erklärung eventuell zunächst unvollständig ab. Mit dem Einspruch können Sie alle fehlenden Angaben einreichen und zusätzlich Zeit gewinnen.

Unberechtigte Abweichungen vom Finanzamt

Stimmen Sie einer oder mehrerer der Erläuterungen des Finanzamtes nicht zu, so können Sie auch gegen diese Einspruch einlegen. Am sinnvollsten ist es, die entdeckten Fehler in der Begründung des Einspruchs genau aufzuführen.

Das Finanzamt wird bei einem berechtigten Einspruch und nachvollziehbarer Begründung den Bescheid ohne weiteres zu Ihren Gunsten ändern. Und Sie erhalten doch noch die Ihnen zustehende Erstattung Ihrer Steuer.

Steuerbescheid von Experten:innen prüfen lassen?

Für Laien ist es oft nur schwer nachvollziehbar, wie Abweichungen zustande kommen und vor allem gibt es oftmals große Zweifel, ob diese nun ihre Berechtigung haben oder nicht.

Als Mitglied in unserem Lohnsteuerhilfeverein erstellen wir nicht nur die Steuererklärung für Sie, sondern prüfen auch Ihren Steuerbescheid. Gegebenenfalls wird Ihr:e Beratungsstellenleiter:in Einspruch für Sie einlegen und den Sachverhalt mit dem Finanzamt klären.

Informieren Sie sich hier weiter über unseren steuerlichen Rundum-Service.

Benötigen Sie Unterstützung? Deutschlandweit stehen Ihnen unsere Beratungsstellen mit Rat und Tat gerne zur Seite. Im Rahmen einer Mitgliedschaft begrenzt nach § 4 Nr. 11 StBerG sind unsere Berater:innen Ihre kompetente:n und persönliche:n Ansprechpartner:in rund um Ihre Einkommensteuererklärung. Finden Sie jetzt Ihre:n Steuerexperten:in vor Ort mit unserer PLZ-Suche.

Quellenangaben:

Beitragsbild © hppd – stock.adobe.com