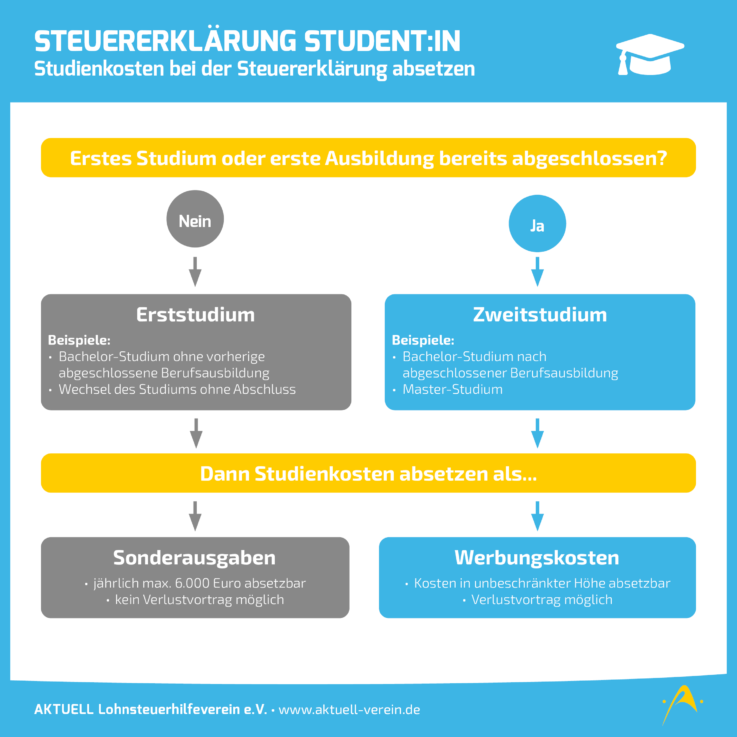

Kosten für ein Studium sind unbegrenzt als Werbungskosten abziehbar, wenn zuvor bereits eine Berufsausbildung oder ein Studium, also eine Erstausbildung, abgeschlossen wurde.

Eine nach dem Einkommensteuergesetz erforderliche erstmalige Berufsausbildung liegt nur dann vor,

- wenn die Ausbildung mindestens 12 Monate in Vollzeit dauert und

- mit einer Prüfung abgeschlossen wird.

Nur nach einer Erstausbildung können die Kosten für die Zweitausbildung in voller Höhe als Werbungskosten abgesetzt werden (§ 9 Abs. 6 EStG).

Eine Zweitausbildung ist somit jede Ausbildung nach einer abgeschlossenen erstmaligen Berufsausbildung, z. B. Masterstudenten:innen oder Studierende in einem Zweitstudium nach erfolgreichem Abschluss eines vorhergehenden Studiums.

Allerdings profitieren auch duale Studenten im Rahmen eines Dienstverhältnisses vom Werbungskostenabzug. Ein berufsbegleitendes Studium findet im Rahmen eines Ausbildungsdienstverhältnisses statt, wenn die Ausbildungsmaßnahme Gegenstand des Dienstverhältnisses ist. Dies betrifft insbesondere sog. duale Studiengänge, die oftmals im Rahmen eines Dienstverhältnisses absolviert werden und das Studium zu den Pflichten des Arbeitnehmers aus dem Dienstverhältnis gehört.

Hinweis für Eltern von Studierenden: Die Unterscheidung von Erst- und Zweitstudium hat bei der Gewährung des Kindergeldes und im Rahmen der Einkommensteuererklärung der Eltern (Werbungskosten, Sonderausgaben) ebenfalls unterschiedliche Auswirkungen.